2025/06/09 05:30

穆迪摘除美國AAA頂級信評,資金流向中短天期債券、金融債、非投資等級債,成為美債避風頭的新選項。 (彭博)

記者張慧雯/專題報導

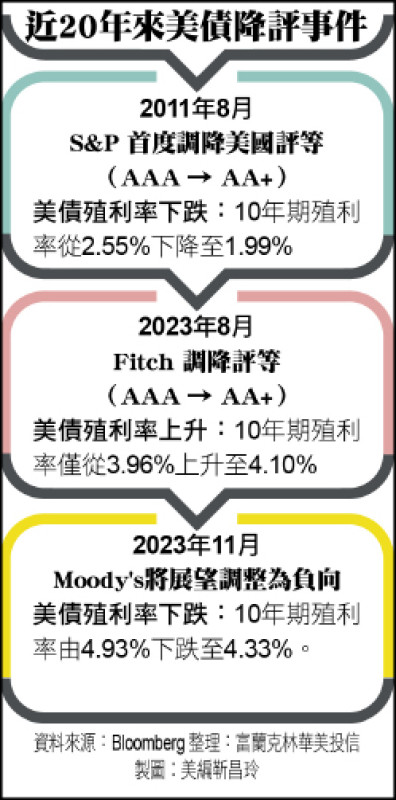

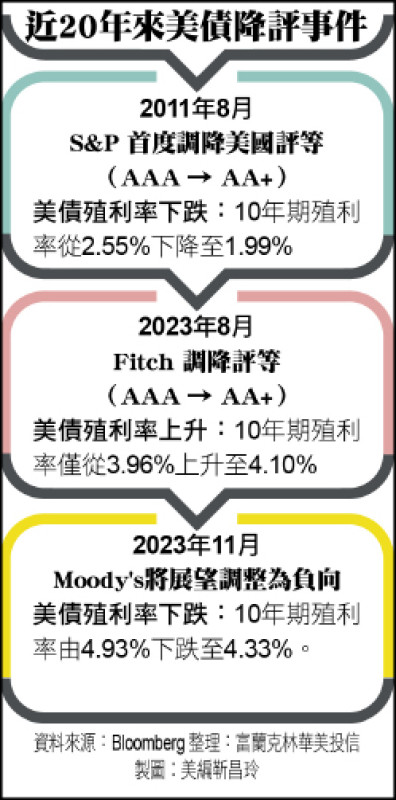

近20年來美債降評事件

穆迪(Moody’s)5月16日摘除美國AAA頂級信評,引發債市震盪,美國30年期公債殖利率也一度觸抵5%。投信業者分析,資金因此流向中短天期債券、金融債、非投資等級債,成為美債避風頭的新選項。

美國喪失3A評級 象徵大於實質意義債券

凱基投信表示,美國政府喪失3A信評,象徵意義大於實質意義,反映的是市場的擔憂,而非債市基本面出現警訊,債券ETF仍具投資價值;只是短期震盪難免下,中短天期債券受到公債殖利率波動影響相對少,有機會取代長天期公債成為債市避風新選項。

凱基A級公司債ETF(00950B)研究團隊表示,與20年以上的超長期債券相比,存續天期10年上下的債券,對利率變動的敏感度相對低,需要面臨的利率波動風險更少,若能將債券信用評級拉高至A級,更有助壓低面臨違約風險的機會,等於在風險相對低的情況下拿到相對高回報,讓現金流管理更加靈活具效益。

野村全球金融收益基金經理人林詩孟指出,金融次順債的信評等級與一般投資級公司債相等但殖利率更高,以波動度而言,金融主順位債波動度明顯低於投資級債,次順位債波動度則與投資級債相當;因此,金融債可兼顧債信品質、較佳收益率與較低波動度等優勢,值得納入投資組合、做為核心資產。

PGIM保德信美元非投資等級債券基金經理人張世民則認為,目前美國非投資級債的違約率來到歷史相對低點,JPMorgan預估2025年全年度美國非投資級債企業違約率為1.5%,遠低於長期平均的3.4%;根據歷史經驗,當違約率低於長期平均時進場美國非投資等級債,不論在報酬或是投資勝率上皆有不錯的表現,平均報酬達7.4%、勝率超過8成。

穆迪摘除美國AAA頂級信評,資金流向中短天期債券、金融債、非投資等級債,成為美債避風頭的新選項。 (彭博)

穆迪摘除美國AAA頂級信評,資金流向中短天期債券、金融債、非投資等級債,成為美債避風頭的新選項。 (彭博) 近20年來美債降評事件

近20年來美債降評事件