鉅亨網2022/11/19 10:47

華爾街對Fed明年降息看法懸殊 瑞銀預測降7碼、小摩高盛認為不會調降 (圖:AFP)

華爾街對Fed明年降息看法懸殊 瑞銀預測降7碼、小摩高盛認為不會調降 (圖:AFP)

針對美國利率前景,華爾街投資銀行一致同意聯準會 (Fed) 明年將繼續升息,但對終點利率將升到多高以及明年究竟是否會降息,各家看法差異極大。

這也凸顯出 Fed 的工作有多麼棘手,Fed 主席鮑爾正站在對抗頑強通膨的十字路口,評估經濟衰退和失業率升高是否可能變成更大的擔憂。

目前華爾街的共識是 Fed 12 月可能升息 2 碼 (50 個基點),把基準利率升到 4.25-4.50%,明年 3 月以前再升息至約 5%。以下是各家投銀看法:

- 瑞銀 (UBS):明年共降息 7 碼 (175 個基點)

- 德意志銀行 (Deutscche Bank):明年稍晚降息 4 碼 (1 個百分點)

- 野村:終點利率為 5.75%,之後降回 5%

- 巴克萊 (Barclays):明年 9 月到 12 月期間降息 3 碼 (75 個基點)

- 摩根士丹利 (Morgan Stanley):終點利率為 4.75%

- 美國銀行 (BofA):明年 12 月降息 4 碼

- 高盛 (Goldman Sachs) 和富國銀行 (Wells Fargo):終點利率為 5.25%,明年保持此水準不會降息

- 摩根大通 (JP Morgan):終點利率為 5%,明年保持此水準不會降息

- 花旗 (Citi):終點利率將在 2023 年年中出現、為 5.25 至 5.5%,到明年底保持此水準

彭博美國首席經濟學家 Anna Wong 說,鮑爾多次清楚表示,Fed 從 1970 年代學到重要的一課:即使經濟衰退,也不要過早降息。她表示,讓 Fed 明年降息最有力的條件將是通膨率回到 3% 以下,但彭博模擬的經濟模型顯示,明年通膨率有 68% 的機會介在 3-5%。

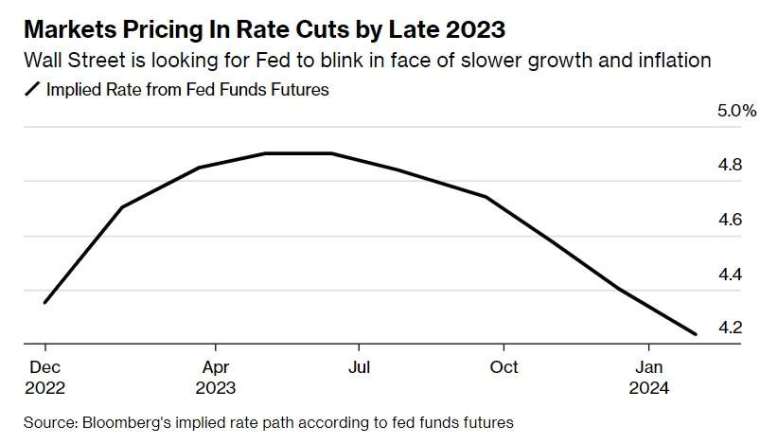

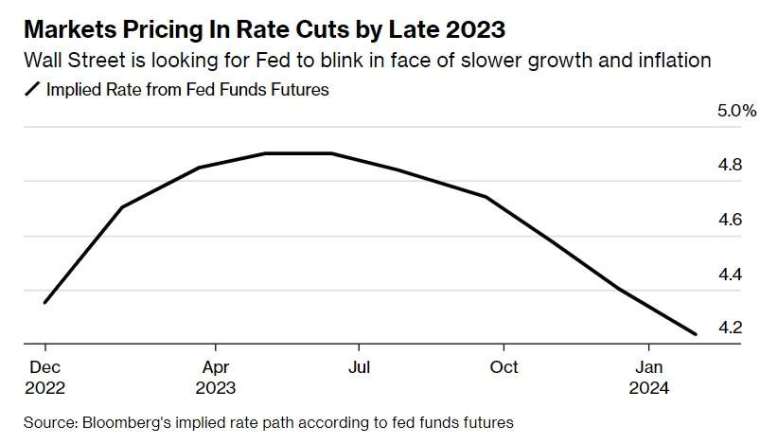

聯邦基金期貨的隱含利率水準 來源: Bloomberg

瑞銀是降息預測幅度最大的華爾街銀行,該行認為美國經濟將步入「硬著陸」,2024 年失業率將竄升至 5% 以上。

瑞銀表示,歷史顯示 Fed 經常在失業出現之後快速降息,從升息循環高峰 (即終點利率) 到降息中間相隔僅四個半月。

例如,1984 年時任 Fed 主席的伏克爾 (Paul Volcker),在短短六周內從升息超過 20 碼轉為降息,1989 年的 Fed 主席葛林斯潘 (Alan Greenspan) 只保持高利率三個禮拜,就展開之後共計將近 700 個基點的降息,而在 1995 年則是等待 25 周過後開始降息。

勞動力市場疲軟的程度將牽動美國利率前景。根據美銀分析師,在 1954 年以來的 16 次升息周期裡,Fed 最後一次升息時的平均失業率為 5.7%。美國 10 月失業率為 3.7%。

經濟前景不確定性過高,讓市場對 Fed 政策前景的預測大相逕庭。

(圖: AFP)

率先預測經濟衰退的德意志銀行認為,當失業率升至 5.5%、通膨率降至略高於 3%,Fed 可能改弦易轍。

但有愈來愈多 Fed 觀察家相信 Fed 會堅定鷹派的態度,高盛 Jan Hatzius 等經濟學家本周表示,Fed 明年把利率升到 5.25% 之後,會把利率保持在該水準直到明年年底。

摩根士丹利則主張,美國經濟明年將躲過衰退,Fed 等到明年 12 月才會開始降息,「通膨居高不下,將讓 Fed 按兵不動一段時間。」

Piper Sandler 分析師本周表示,Fed 將須看到以下五大現象,才有可能讓政策轉向:

- 不計食品和能源的通膨確定朝 2% 邁進

- 物價預期下滑

- 金融情勢趨緊

- 勞動力市場大幅減弱

- 保留更多時間等待政策發酵

Piper Sandler 分析師 Robert Perli 和 Benson Durham 說,Fed 這波升息循環始於今年 3 月,到目前也才八個月,

最有可能的情況是,Fed 要到明年 3 月,才能清楚掌握這段時間的升息是否足以抑制通膨。

華爾街對Fed明年降息看法懸殊 瑞銀預測降7碼、小摩高盛認為不會調降 (圖:AFP)

華爾街對Fed明年降息看法懸殊 瑞銀預測降7碼、小摩高盛認為不會調降 (圖:AFP) 聯邦基金期貨的隱含利率水準 來源: Bloomberg

聯邦基金期貨的隱含利率水準 來源: Bloomberg 經濟前景不確定性過高,讓市場對 Fed 政策前景的預測大相逕庭。

經濟前景不確定性過高,讓市場對 Fed 政策前景的預測大相逕庭。