2024.09.08 16:05

工商時報

方明

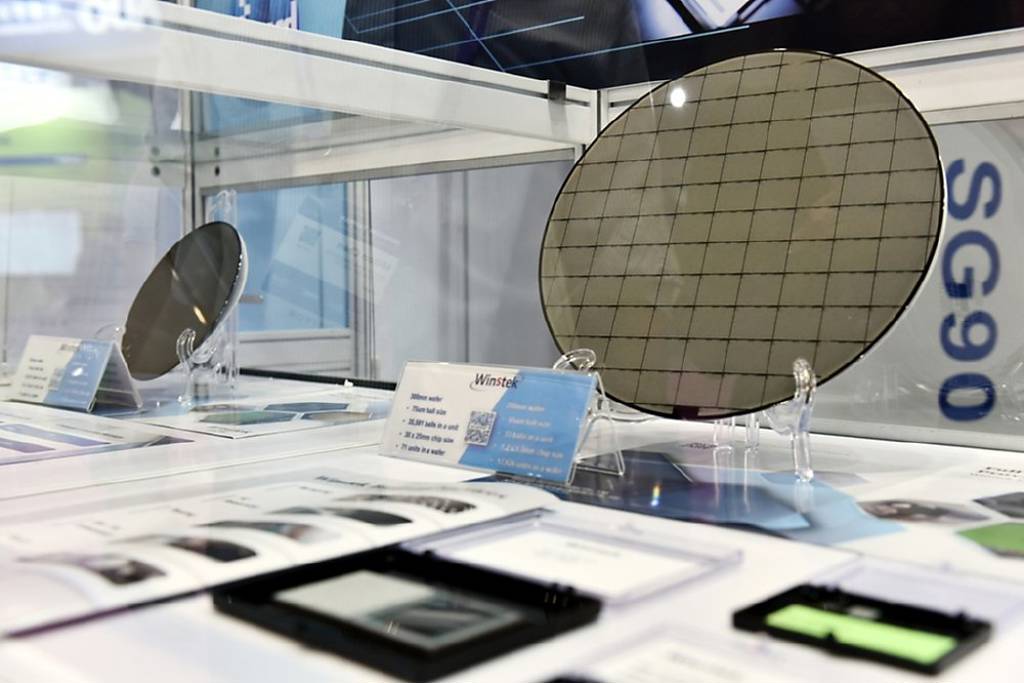

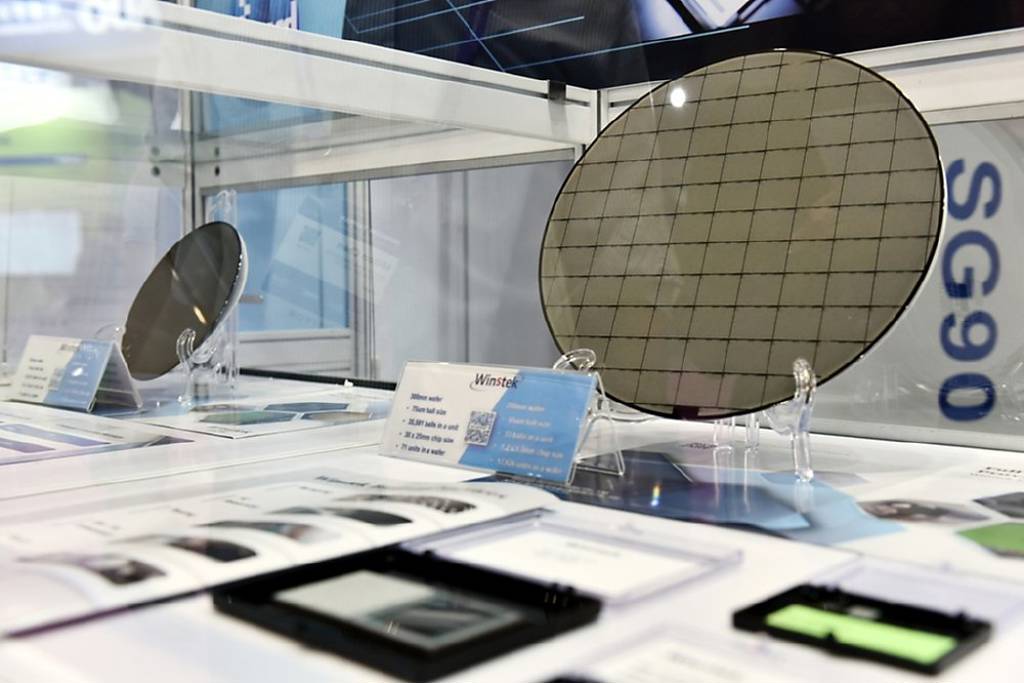

法人認為,無論高階DIFFUSER及COWOS載具台系客戶皆持續轉單至家登,預估明年營運仍可望高度成長,維持「強力買進」評等,目標價688元。圖/本報資料照片

晶圓傳載解決方案廠家登(3680)日前法說會透露,下半年營運可望持續較上半年更好,明年在配合CoWoS發展、3D封測(Panel FOUP)出貨穩定提升下,集團營收將挑戰百億元;家登8月底股價創下583元歷史新高,受台股重挫影響下股價順勢拉回修正,法人認為,該公司下半年營收有望季季創高,且無論高階DIFFUSER及COWOS載具台系客戶皆持續轉單至家登,預估明年營運仍可望高度成長,維持「強力買進」評等,目標價688元。

家登日前在法說會上指出,晶圓載具全球市占持續提升、極紫外光罩盒(EUV Pod)受惠先進製程相關需求帶動,並因應客戶需求發展CoWoS先進封裝載具,今年已有所貢獻,下半年營運可望持續較上半年更好,明年在配合CoWoS發展、Panel FOUP出貨穩定提升下,集團營收將挑戰百億元,且目前研發雙相浸沒式冷卻技術(Cooling),未來有機會進軍AI市場。

法人看好家登營運表現在於,家登上半年EUV Pod出貨量推估僅2500顆左右,較去年同期僅微幅成長,相對於過去EUV Pod的年複合成長率15%以上及台系客戶今年拉貨目標皆在偏低水位,但展望下半年,台系客戶仍有新廠區開出,將有新廠開辦拉貨潮。

除此之外,AI熱潮下,各家廠商皆紛紛開出最先進製程的晶片,且3nm的製程所需EUV光罩相對於5/7nm皆有倍數成長,因此預估全年度維持兩成成長不變。展望明年,大客戶持續在3nm擴產外,各廠區拉貨將持續提升,另外在北美廠區也會開始運作,所需要的EUV Pod將會開始拉貨,預估明年需求成長幅度將與今年相當。

在COWOS載具部分,法人表示,雖然台系大客戶目前COWOS產能逐步開出,但家登目前出貨貢獻仍有限,主要因客戶於WOS段自動化程度較低,加上載具需持續升級,另外先前的Panel FOUP內加裝充氣設備,以提升載具內的潔淨度,各種COWOS載具將在明年開始出貨,可開始貢獻營收。

在毛利率方面,法人表示,家登上半年因為EUV Pod出貨較少,加上DIFFUSER擴產初期良率較低,使得整體毛利率未如過去的50%左右,不過下半年因為EUV Pod大客戶開始重啟拉貨,加上DIFFUSER良率已經從先前的30-50%提升至80-90%以上,推估下半年集團毛利率將會回到47-48%(上半年僅45%)。

另外,法人指出,無論高階DIFFUSER及COWOS載具台系客戶皆持續轉單至家登,可見其技術領先,加上中系客戶也持續加單及採用高階產品,韓系客戶也有望在2025年打入,家登明年高度成長的預估不變