陳唯泰

·分析師

2024年8月19日 週一 下午1:30

【台股基本面佳但大跌的原因】

台北股市八月以來的下跌,我想澆了許多投資朋友一盆冷水,尤其是那些進入股票市場還不算久的股市小白。我想他們一定有一個疑問:「又不是發生像Covid-19那樣恐怖的利空,怎麼股市會跌成這樣?」

當然,造成股市下跌的原因有很多,我個人評估這次的重挫,除了反應全球股市在過去2年大漲後的修正之外,另一個就是融資餘額的認賠出場。

講到認賠出場,我想任何人都不想發生這事,除非是不得已。什麼情況是不得已呢?融資維持率不足130%的時候。

【融資被迫出場的原因】

在過去市場走多頭的時候,誰都沒有想到會有融資被迫出場,也就是融資斷頭的一天,但這次我想大家必須要學習一下了。所謂的融資維持率就是股票現值除以融資金額。所謂的個股融資維持率不足,就像是我們跟銀行借款,拿給銀行做為抵押的資產價值突然大幅地減損,這時銀行為了保障他們的債權,勢必要借款人多提擔保或是其他的抵押品。

而融資買進正是投資人用股票做為抵押,像券商借款的行為,當抵押品(也就是該檔股票)出現下挫時,就是抵押品價值下滑了,當跌到融資維持率不足130%時,券商就會要求投資人補錢,如果不補錢,券商就會自行地把股票賣出,也就形成了「融資斷頭」。

舉個例子吧!如果一檔個股買進時的市場價格是100元,正常之下投資人買進要花10萬元,但若是用融資買進一張只要出資4萬元,其餘的6萬元由券商代墊。這時融資維持率為100除以60約等於166%。

【融資補繳有學問】

如果接下來股價跌了一成來到了90元,那麼這時融資維持率剩下90除以60約等於150%,但如果股價再不止跌,下跌到了75元,也就是波段下跌25%,這時融資維持率剩下125%,券商會發融資追繳令請投資人補錢,否則就會將投資人的這檔股票賣出。這時投資人可以選擇補繳部份資金,讓融資維持率先回到130%以上,但此時融資追繳令仍未撤銷,除非融資維持率回到166%以上,才會撤銷,所以投資人必須要補錢1.4萬元左右。但請不要以為虧損就這樣而已,因為到時候虧損的部份到我們賣出股票時是要另外算的。因此,融資維持率只要掉到了140%以下,基本上就要相當注意了。因此如果要補錢,切記要一口氣補到166%以上,才會解除追繳令。

【大盤漲但我的個股沒漲怎麼辦】

那麼現在加權指數已經又回到22000點以上了,是不是就不會再出現融資追繳或是融資斷頭的風險了呢?其實很多人都有這樣的迷失,認為指數漲,個股就一定會漲,但事實上我們常常發現:指數漲了好大一段,但是自己的股票都不漲的情形。沒錯,換句話說,雖然指數漲但不一定所有的股票都會漲,因此,如果接下來行情又再回跌,那麼這些弱勢反彈的個股很可能會再破底,如果這些弱勢反彈的個股,融資維持率不高,有可能在下一波回檔時又會再面臨追繳保障金或是被斷頭的風險,大家要留意。

那麼到底有哪些呢?我們來看附表一。

表一、融資維持率小於140%個股且法人賣超的個股

資料來源:籌碼K線

【融資維持率偏低的弱勢股更要小心】

表一是融資維持率小於140%個股,而且法人賣超,以及融資維持率大於30%的個股,其中還有幾檔個股是法人在賣超的,更是要提高警覺。

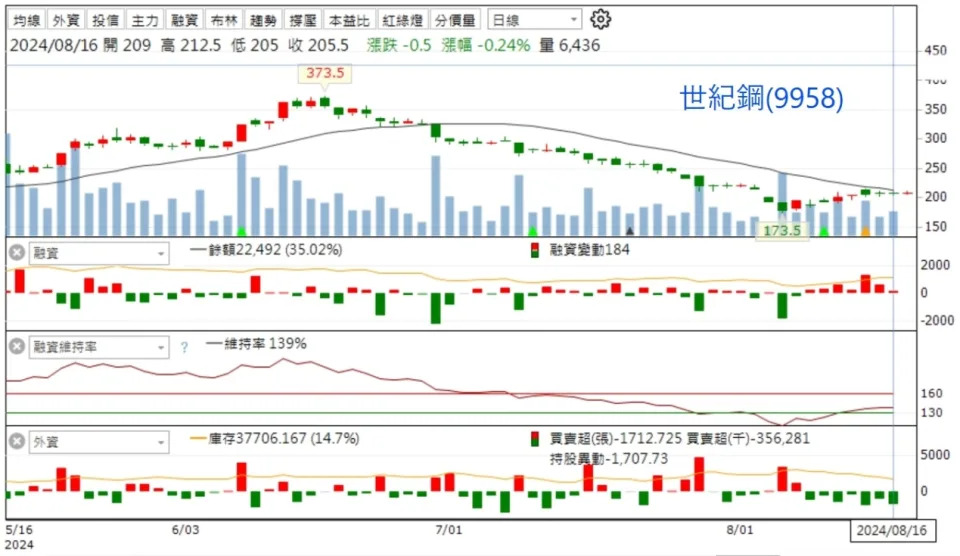

一、世紀鋼(9958):到上週五為止融資維持率138.99%,融資使用率是35.02%,融資餘額22492張。自大盤反彈至今,股價尚未站上月均線,明顯的較其他個股弱勢。而在反彈過程中外資持續調節,但融資逆勢加碼。要小心接下來若是股價再回測前低,那麼低融資維持率就會可能再次引動停損賣壓。

資料來源:籌碼K線

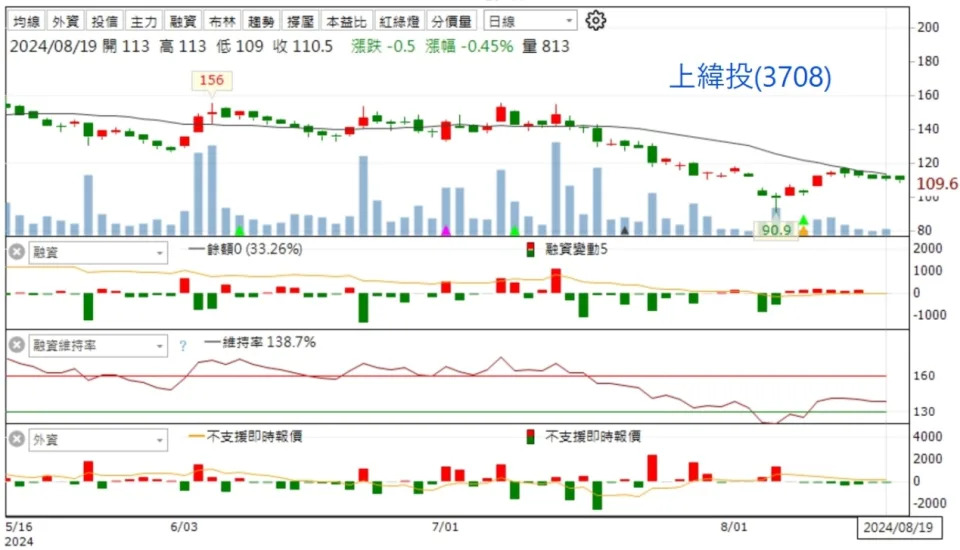

二、上緯投控(3708):到上週五為止融資維持率138.66%,融資使用率是33.26%,融資餘額8970張。自大盤反彈至今,股價尚未站上月均線,明顯的較其他個股弱勢。在反彈過程中,同樣地外資持續調節,但融資逆勢加碼。要小心接下來若是股價再回測前低,那麼低融資維持率就會可能再次引動停損賣壓。

資料來源:籌碼K線

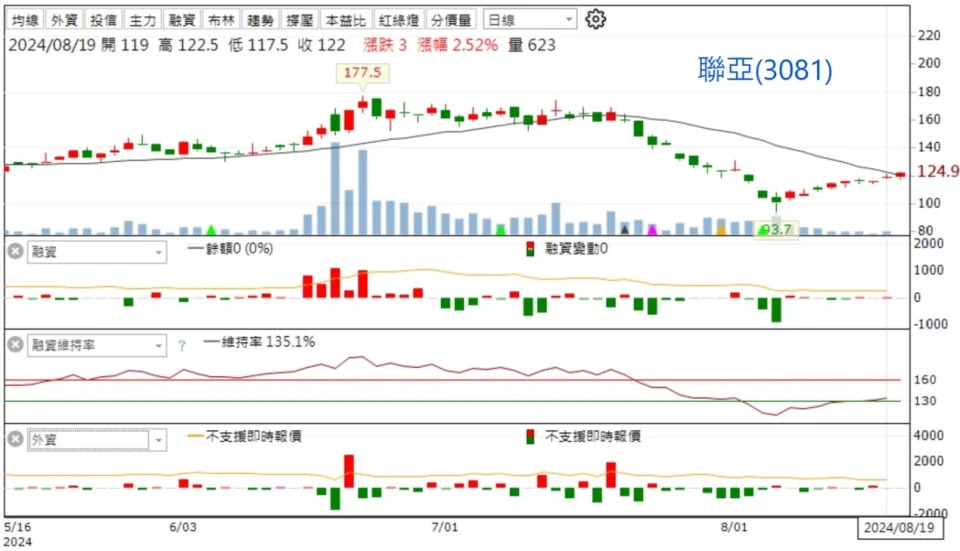

三、聯亞(3081):到上週五為止融資維持率135.14%,融資使用率是37.97%,融資餘額8719張。自大盤反彈至今,股價尚未站上月均線,明顯的較其他個股弱勢。在反彈過程中,同樣地外資投信都沒買超,僅融資少量加碼。要小心接下來若是股價再回測前低,那麼低融資維持率就會可能再次引動停損賣壓。

資料來源:籌碼K線

【回檔風險未完全消失】

在上述的表格裡,有一些個股融資維持率小於130%的,那更要小心,因為可能整戶維持率尚未出現133%以下,但是若是行情再次回檔,那麼隨時會出現被融資追繳的情形,投資朋友不可掉以輕心唷!以上提供給大家參考,祝大家投資順利。