2024.08.25 08:19

台股。圖/本報資料照片

台股8月初歷經急跌後展開反彈,投資人該如何選股? 專家建議,檢視最新財報與營收狀況,布局上半年沉寂、近期營運出現轉機的個股。

台股指數從7月中的24416點跌至8月初的19662點,短短三周回檔幅度達19.5%,殺很快、殺很大。而近期半年報全部出爐,正可觀察是否有好股票被錯殺、或浮現投資價值。

有「算股偵探」之稱的價值股投資達人陳飛龍指出,依據過去經驗,美國聯準會降息前一個半月,指數震盪約在10到15%,這次因市場擔憂美國經濟有衰退風險,加上日圓升值帶動套利者平倉等因素,所以震盪較為劇烈。

至於美國甚至全球景氣是否真的衰退,陳飛龍認為目前仍言之過早,從美國相關經濟數據來看,大致仍保持穩定。

他表示,特別是此波的經濟變化大多是人為造成,後續若美國經濟真的衰退,聯準會還有降息的武器,所以暫時不必太過擔憂。當然,就業市場的變化將是未來的觀察重點。

不過在台股方面,這波下殺使得融資大幅減少641億元,加上成交量迅速萎縮,預期第三季將處於橫盤整理,進入第四季在美國降息後,市場可望重新回溫。

這次股市重挫,市場擔憂的另一原因,就是股神巴菲特大舉出脫蘋果(Apple)與銀行等主要長線持股,保留大量現金,似乎也看壞美國經濟。

信奉巴菲特投資法則的陳飛龍認為,波克夏.海瑟威(Berkshire Hathaway)近幾個季度一直在儲備大量現金,或許是在等待未來大幅震盪之後的投資機會,但以往波克夏大賣股票、留現金的時間點,到景氣真正出現衰退,甚至是金融風暴,可能間隔好幾年,因此巴菲特的動作可以列為參考,但不必過於驚慌。

陳飛龍進一步認為,目前股市最大的風險,主要是科技股估值過高,因此接下來的選股方向可以放在進入降息循環後,中小型價值成長股、轉機成長股與高殖利率股的投資機會。

科技股估值就像不定時炸彈

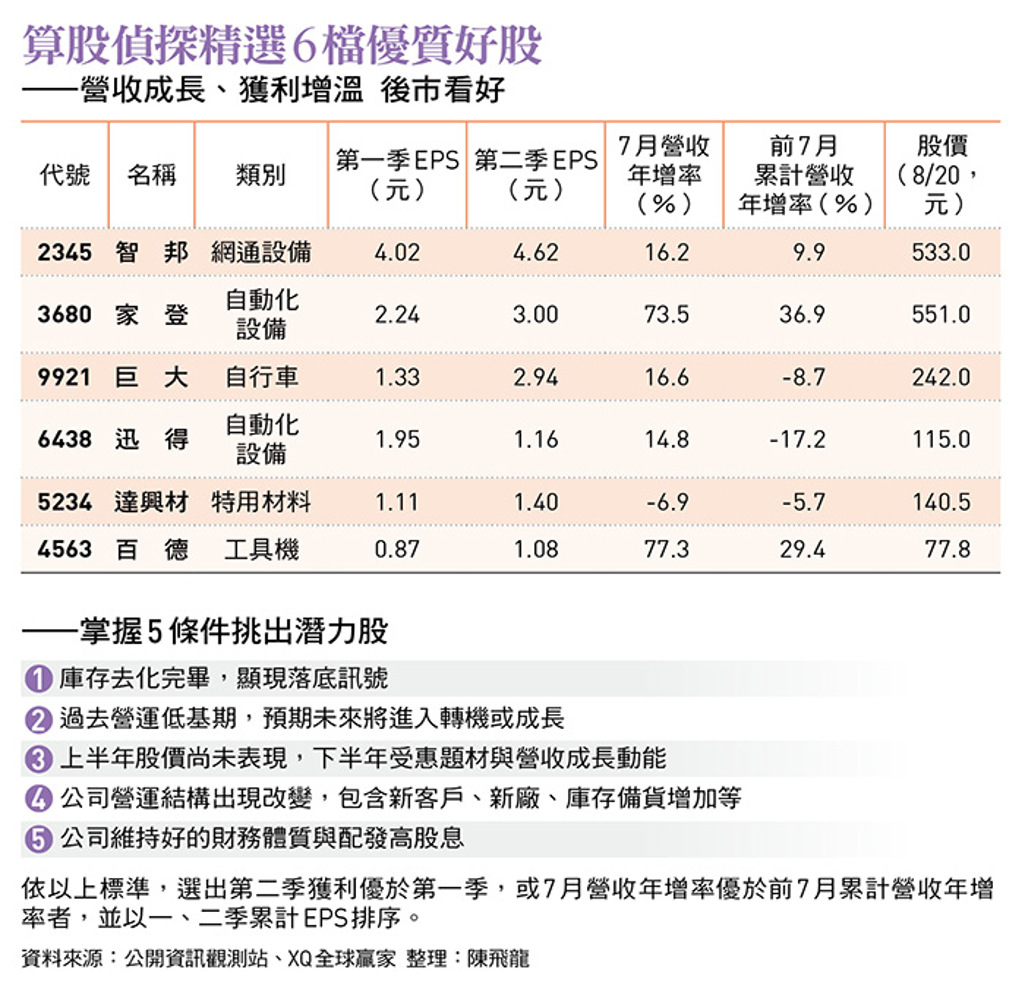

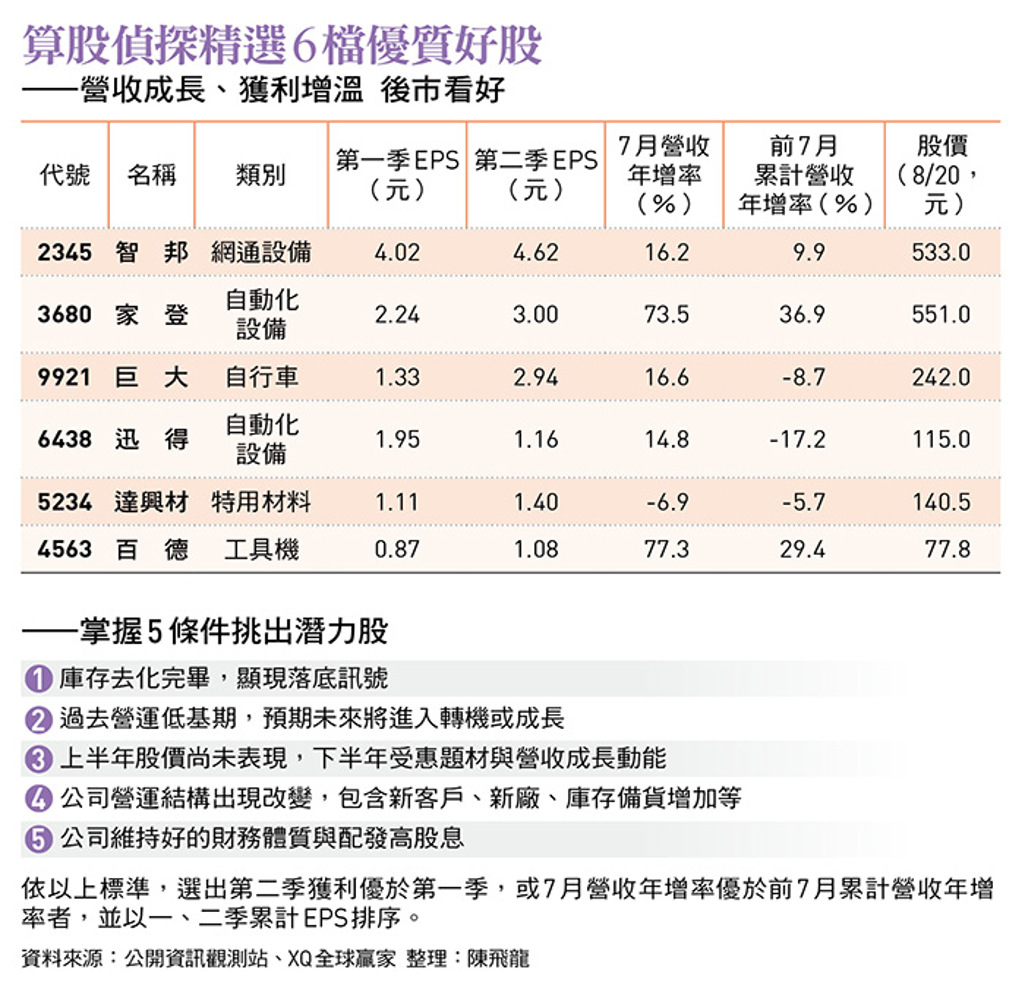

根據最新財報,搭配五項標準作為選股依據,陳飛龍挑選出6檔值得價值投資者留意的個股。

他表示,從產業端來看,自動化設備正受惠半導體自主化趨勢,台積電已和台灣多家設備廠合作共同開發CoWoS、CPO封裝、自動倉儲等設備,另外二、三奈米耗材所需的供應鏈也開始納入台灣相關業者,這些都可以多加留意。

例如主攻歐美工具機市場的百德(4563),第二季起營運增溫,上半年每股稅後純益(EPS)從去年同期的1.23元大增至1.95元,不止創下近6年同期新高,也躍居工具機廠每股獲利王。

百德執行長兼總經理謝天昕在近期法說會中表示,目前在手訂單超過20億元,訂單能見度已看到明年第一季。未來將聚焦航太、半導體、醫療器材、乾淨能源(氫能)四大產業。目前在台灣、中國廣東中山、德國、美國、英國及克羅埃西亞都有生產基地,其中廣東廠產能預計下半年陸續開出,對貢獻2025年獲利將大有助益。

法人也看好百德營運,最新研究報告評估,預期百德第三季EPS有機會賺1元以上,全年挑戰4元,可留意拉回時的買點

。

網通PCB有望重啟拉貨

網通PCB有望重啟拉貨

非半導體部分,陳飛龍表示,低基期的網通PCB在客戶庫存去化完畢,手上現金滿滿之下,可望重新啟動拉貨動能,且明、後年的基礎建設需求、尤其是歐美市場的需求預料將會開始提升,也有助於利潤空間。

至於傳產方面,降息之後,一般認為汽車的銷售量可望開始回升,帶動中國、美國、歐洲三大市場車用電子、連接器出貨動能持續增加。而休閒運動族群如腳踏車、健身房相關產業,谷底也已陸續出現,2025年進入成長期,陳飛龍建議都可多加留意。

例如巨大(9921)第二季因自有品牌營收占比提高,毛利率開始回升,稅後純益11.5億元,是近四個季度以來的最高紀錄,上半年EPS為4.27元,且7月營收已站上一年多以來新高。

對此巨大表示,由於上半年積極加強去化庫存,目前存貨金額已回到二一年的水平,看好下半年歐美市場庫存調整完畢;中國市場則受惠於自行車運動風氣持續帶動業績成長,營運可望漸入佳境。

法人預估,巨大下半年業績表現將優於上半年,全年EPS有機會挑戰9元,在低基期效應下,中長線漲勢可期。

文/唐祖貽