鉅亨研報2023/12/12 14:38

2024溫和復甦,AI需求推升仍是亮點 (業者提供)

2024溫和復甦,AI需求推升仍是亮點 (業者提供)

Tag

趨勢分析野村投信台股謝文雄基金指數法人投信庫存鮑爾非農NVIDIAmextaGoogleAmazonMicrosoftAMD特斯拉台積電黃仁勳蘇姿丰外資新興市場美債CPIPMIESGPCEGDPEPS永續AI自駕車綠能財報利率殖利率通膨能源FOMC美元台幣美國日本中國歐洲晶片汽車FED理財iphone資安電子IT晶圓投資野村e科技

11 月台股指數月 KD 交叉,週 KD

黃金交叉連續 5 週;指數站回 20 日均線與 60 日均線上結構轉佳,AMD 推 AI 新品帶動電子相關族群強彈。聯準會即將召開本年最後一次利率會議,10 月非農就業報告與名目 CPI 及核心 CPI 皆低於預期,顯示打擊通膨已取得不錯的成效且幅度大於預期,近期美國景氣如預期拉回,Fed GDPNow 模型預測,2023 年 Q4 美國經濟成長率為 2.1%,預期美國經濟景氣仍為軟著陸的狀況為主,不至於有太大的意外發生。此外,外資交投將於本月中下旬逐漸轉淡,後續關注利率決議、選前政策題材、AI 等題材,預期 2024 年 Q1,將有望延續這波漲勢,可加碼布局科技股,正是投資人極大化長期資本增值的投資選擇。

市場對於聯準會降息越來越樂觀,甚至預期最快明年 3 月降息,明年年底前降息 5 次,10 年美債殖利率近一個月也下滑了 80 個基點,雖然市場氣氛樂觀,我們認為並非全是好事,一來是美國經濟仍具韌性,聯準會其實不急著降息,若最終不如市場預期那般樂觀,可能出現失望賣壓;二來降息普遍代表經濟出現狀況,若是 3 月降息,代表美國經濟並非如想像強勁,對於股市也不會是好消息。野村投信認為最好的降息時點應該在 2024 年第二季底~ 第三季,上半年經濟緩步復甦,下半年若是因為基期導致增速放緩,還能透過降息來刺激經濟,如此一來聯準會既可保持政策靈活性,也能確保通膨維持降溫趨勢,對金融市場也會更健康。

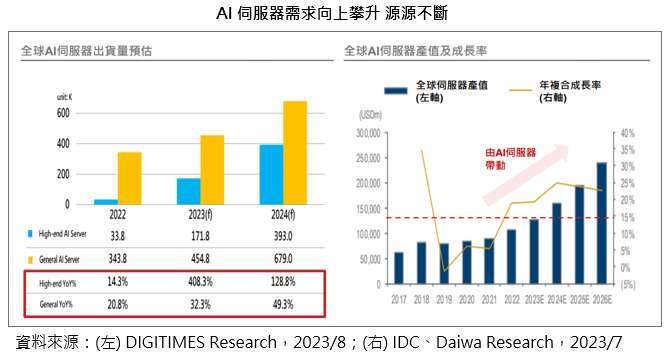

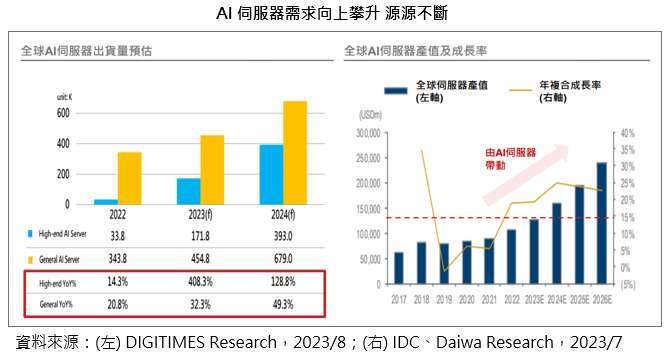

2022 年底,ChatGPT 橫空出世,AI 大浪來襲, AI 產值未來 10 年 CAGR 超過 20%,AI 所帶動的創新產業需求、補庫存效應,以及 AI 發展所帶動的相關需求,均有望成為挹注相關供應鏈獲利與成長動能來源。12/5 國際重量級科技公司與學術機構宣布,將共同成立 AI 聯盟,相關公司包含,mexta、IBM、Intel、AMD 等。AI 聯盟成立主要目的是建構開放、安全以及負責任的 AI,開放且透明的 AI 創新才能創造安全又多樣性的 AI 生態圈,此消息讓 AI 相關概念股再度活躍,企業增加 AI 投資,股市進入新多頭格局,建議可將重點放在 AI 族群。此外,AMD 上週發表對數據中心設計的新款 AI 晶片 MI300 系列,執行長預期到 2027 年 AI 晶片市場規模上看 4000 億美元,年複合 成長率 70%,mexta 和微軟均表示將採用,替代價格偏貴的輝達晶片。供應鏈表示 2024 年 AMD MI300 系列訂單已達 30-40 萬片以上,且相較 H100 更具備硬體規格優勢,加上價格僅為 H100 的 5-6 成,可望低價搶市占率,對於台系伺服器 ODM 廠商而言,也有望受惠於整體 AI 伺服器於 2024 年放量,相關供應鏈可持續關注。

11 月份台股上漲可歸因於優於預期的第 3 季財報、美科技股助攻交出亮眼成績單,相信科技股於 2024 年的表現仍值得市場期待。展望 2024 年,野村 e 科技基金經理人謝文雄表示,景氣回穩,庫存回歸正常、AI 出貨持續挹注,預估整體上市櫃企業獲利將重回高速正成長,而業績能見度高的公司將率先復甦, AI 應用引領風潮,無庫存問題,需求成長優於其他科技產業 ,AI 伺服器的建置需求則依然強勁,高階 AI 伺服器(模型訓練)需求先起來,接下來將由一般 AI 伺服器(模型推論)接棒,預估 2023 年開始,全球伺服器產值將以每年 15% 以上的增幅高速成長。此外,AI 伺服器用到更多的算力,散熱技術層次隨著功耗增加而變複雜(氣冷 -> 液冷),AI 伺服器也是吃電怪獸,電源需求瓦數是傳統伺服器的數倍,電源管理能力更顯重要。NB/PC 結合邊緣 AI 概念的換機潮,AI 題材仍會是盤面的主流,從基本面出發的選股策略將更為重要,受惠於 AI 大趨勢,其中半導體、高速運算、AI、伺服器供應商等,皆有助於台廠 AI 供應鏈獲利成長表現持續, PC 和手機製造商前景也有望受惠於支援 AI 新機的需求,其他看好如政策支持的重電、綠電。

2024溫和復甦,AI需求推升仍是亮點 (業者提供)

2024溫和復甦,AI需求推升仍是亮點 (業者提供)