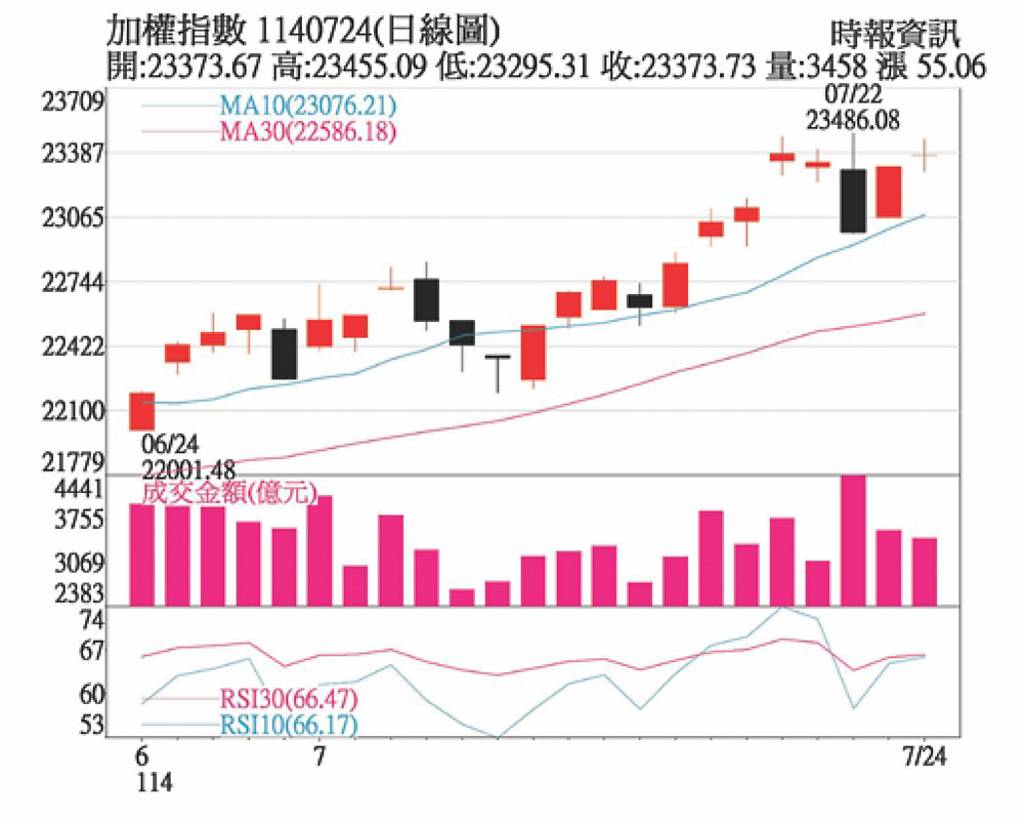

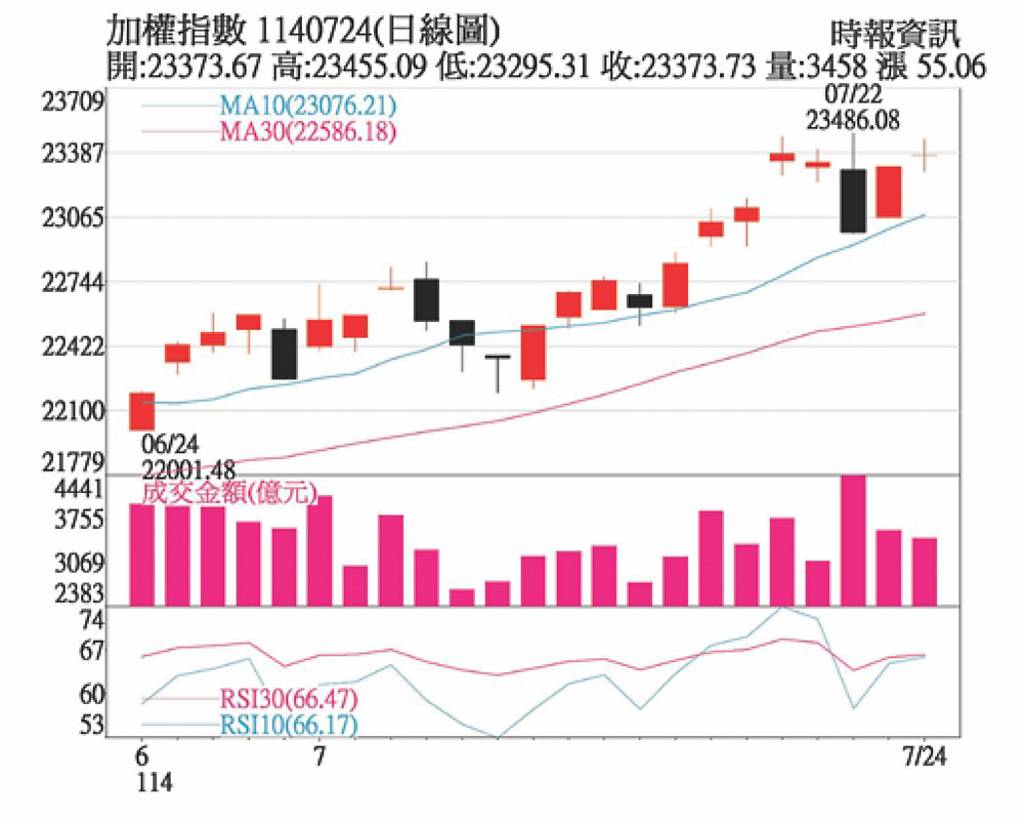

加權指數1140724(日線圖)

已將目前網頁的網址複製到您的剪貼簿!

國際市場分析:隨8月1日對等關稅生效日即將到來,美國與幾個主要國家陸續談定,進度雖不快,但不確定性將慢慢減緩。繼英國、越南後,日本、印尼、菲律賓也相繼達成15%~20%稅率。觀察東南亞國家人口眾多,紛紛以開出美國商品零關稅及購買農產品、液化天然氣、波音飛機等條件。日本則多了投資美國逾5000億美元,換取汽車15%關稅。

台灣方面,雖截至24日傍晚尚未公布,但可依循前例,以半導體、液化天然氣投資作為條件,協商出不高於鄰國的條件可能性逐步提升,至於是否維持初期的32%稅率,預期可能性極低。

而台灣輸美大宗為電腦周邊零組件、網通產品,半導體則出口組裝地亞洲為主,這些產品並非「對等關稅」課徵範圍,實屬232產業關稅,對等關稅影響較多者為塑膠製品、化纖、機械、重電產品、自行車、玩具、家具等,因此針對電子產業課徵細節規則,仍要等到9月後才會公布。

首季市場看衰投資美國股市,但截至目前,美股依然是全球主要市場表現最佳市場之一,據美國財政部統計,流入美股資金仍是持續,投資人擔憂的通膨再起、經濟放緩、AI投資趨緩,至今沒有實現,美股續創新高其來有自,擴大財政政策、貨幣政策方向、放鬆監管、穩定幣法案皆有利美股。美股及AI科技產業正向發展,台股後顧之憂減緩,雖然持續在關稅不確定性下,投資人保持謹慎,但AI伺服器供應鏈業績強勁成長,4月以來股價上漲一倍比比皆是,遠比其他產業表現優異,驗證投資主軸的重要性。

投資建議:近期市場擔憂台灣被課徵超高稅率,尤其以本國投資人最為擔憂,但觀察近期外資連續第七周買超台股,顯示外資對於系統風險評估較低,台積電、台達電、台光電、奇鋐等分獲外資大幅買超。相對的,上市櫃融資餘額僅在3000億元左右,相當於4月低點2809億元僅增266億元,且在7月22日單日大減59億元,顯示市場心態並不像指數漲幅,反而顯得謹慎、籌碼偏穩定。

展望下一代NVIDIA、AWS平台,規格升級帶來供需緊俏,成為推升企業獲利關鍵,在AWS Trainium2世代,CCL供需十分吃緊,隨CCL往更高階M9等級升級,對材料及良率考驗加大,其中玻纖、銅箔、樹酯配方都要升級,但考量供需及良率,銅箔首要升級至HVLP4,在產能轉換下,將導致需求、供給更加吃緊,高階產品加工費更高,且也帶動整體加工費調漲趨勢。

同時也觀察到,過往銅箔產業在中國龐大產能內捲下,產業秩序不佳,但CCL廠在AI伺服器客戶指定下,一般採用台、日原料居多,也帶來台系PCB、CCL及上游材料供應鏈廠商龐大商機。